امروزه با توجه به گسترش معاملات، افراد سعی بر این دارند در پرداختهای خود از اسناد تجاری مختلف استفاده کنند. یکی از اسناد تجاری که همه ما اسمش را شنیدهایم، «سفته» است. سفته سندی است که در آن امضاکننده متعهد میشود مبلغ مندرج در سفته را در زمان معین پرداخت کند. سفته میتواند به صورت وام و ضمانت حسن انجام کار نیز استفاده شود. در این بررسی به طور کامل در مورد سفته چیست و انواع آن صحبت میکنیم.

سفته چیست؟

طبق ماده ۳۰۷ بانک، سفته سندی است که به موجب آن امضاء کننده متعهد میشود مبلغی را در موعد مقرر یا هرگاه دارنده سفته وجه خود را مطالبه کند، به او بپردازد. در واقع سفته سندی است که تضمین میکند امضاء کننده متعهد میشود هر زمان که گیرنده سفته آن را درخواست کند وجه را پرداخت کند، در غیر این صورت دارنده از صادرکننده میتواند شکایت کند. سفتهها به طرق مختلفی مورد استفاده قرار میگیرند که هر کدام برای موقعیت خاصی در نظر گرفته شدهاند. صادرکننده در هر موقعیتی باید تعهدات خود اجرا کند و طبق ضوابط مربوط به سفته به مسئولیت خود عمل کند.

برای طرح شناخت ماهیت سفته میتوانید از مشاوره حقوقی تلفنی استفاده کنید.

انواع سفته بر اساس قیمت

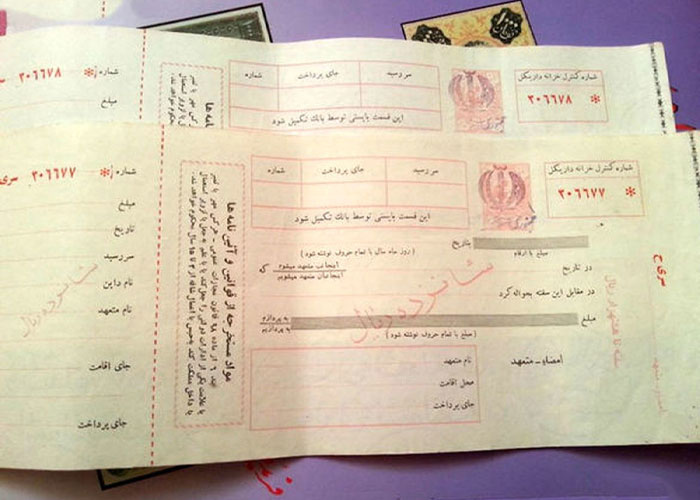

سفتهها در مقادیر مختلفی موجود هستند دارند که برای کارهای مختلف از جمله استخدام، ضمانت، حسن کار و معاملات و پرداخت وجه استفاده میشوند. از انواع مبالغ سفته میتوان به موارد زیر اشاره کرد:

- سفتههای یک میلیون ریالی

- سفتههای ۱۰ میلیون ریالی

- سفتههای ۲۰ میلیون ریالی

- سفتههای ۵۰ میلیون ریالی

انواع سفته بر اساس کاربرد

- سفته برای ضمانت: در مواردی که قرار است افرادی کاری را انجام دهند یا پروژه ای را بر عهده بگیرند، برای انجام درست و کامل پروژه، هنگام انعقاد قرارداد، یکی از طرفین سفته را به عنوان ضمانت میدهد.

- سفته برای حسن کار: شرکتها و سازمانها زمانی که برای استخدام نیروی جدید درخواست میکنند و شخصی را برای استخدام انتخاب مینمایند، سفته مطالبه میکنند. این سفته برای حسن انجام کار پرسنل شرکتی است که بدون نقص و خطا کار خود را انجام میدهند و سعی میکنند وظایف خود را به طور کامل به اجرا برسانند و مسئولیت اطلاعات و حریم خصوصی شرکت را بر عهده داشته باشند.

- سفته برای معاملات: گاهی در بازار و برای موارد کوتاه مدت که باید مبلغی را پرداخت کنند، سفته ای داده میشود تا فروشنده تضمین کند که پول خود را تا سررسید دریافت خواهد کرد.

انواع سفته بر اساس نحوه پر شدن

- سفته بدون امضا: اگر سفته را هنگام صدور امضا نکردید و به کسی دادید، این اختیار را به شخص دادهاید که نتواند خودش به عنوان صادرکننده سفته در معامله دیگری آن را نقد کند و به دیگری بدهد. البته اگر شخصی سفته را به شخصی قرض دهد و از سفته سوء استفاده کند، اگر بتواند ثابت کند که سفته به صورت امانت داده شده است، میتوان از دارنده سفته شکایت کرد.

- سفته بدون تاریخ: وقتی سفته بدون نوشتن تاریخ به شخصی داده میشود به این معناست که سفته گیرنده هر لحظه میتواند مبلغ سفته را از صادرکننده آن مطالبه کند و موظف است مبلغ مورد نظر را پرداخت نماید.

- سفته بر وجه حامل: اگر به جای نام گیرنده بر روی سفته « وجه حامل» نوشته شده باشد، بدین معناست که هر شخصی با هر نامی که سفته دارد میتواند مبلغ سفته را مطالبه کند.

اهمیت درک قوانین سفته

سفته به عنوان مهمترین اسناد تجاری در بین مردم به شمار میرود زیر دریافت آن بسیار راحتتر از چک است. این سند دارای ضوابط اجرایی مختص به خود است که در صورت عدم آگاهی از آنها ممکن است مورد سوء استفاده قرار بگیرید. باید با قوانین سفته آشنا باشید زیرا این احکام نحوه استفاده از این سند تجاری را تعیین میکنند. برای درک بهتر قوانین سفته از مشاوره حقوقی بهره مند شوید.

آشنایی با قوانین حقوقی یا کیفری سفته حائز اهمیت است. حکم این سند به این صورت که اگر متعهد نتواند در موعد مقرر به تعهد خود عمل کند، ذینفع میتواند حکم جلب امضاء کننده را بگیرد. یکی دیگر از قوانین سفته این است که بدانید در صورت عدم پرداخت، چه زمانی باید مبلغ اعلام شده را به اجرا بگذارید. در صورتی که متعهد پس از گذشت ده روز از موعد مقرر به تعهد خود عمل نکند، ذینفع میتواند دادخواست خود را تقدیم مراجع قانونی کند. اگر در این مدت دادخواست خود را ثبت نکند، سفته اعتبار تجاری نخواهد داشت.

روش نوشتن سفته

نوشتن سند دارای قوانین خاصی است که هنگام صدور سفته و گرفتن باید از آنها آگاه باشید. هنگام نوشتن سفته باید به مندرجات آن توجه کرد. سفته یک سند اعتباری تجاری است که در آن امضاکننده متعهد میشود مبلغ تعیین شده را در موعد مقرر به ذینفع بپردازد. پس از اتمام، تحریر و امضای طرفین، شخص باید بدهی خود را در موعد مقرر پرداخت کند.

دارنده سفته میتواند از صادرکننده مطالبه بدهی خود را بخواهد. عدم رعایت ضوابط سفته موجب بیاعتباری آن میشود، بنابراین هم صادرکننده و هم گیرنده باید در هنگام نوشتن دقت کنند. ابتدا باید بدانید که قسمتهای مهمی که هنگام نوشتن سفته باید در نظر گرفته شوند عبارتند از:

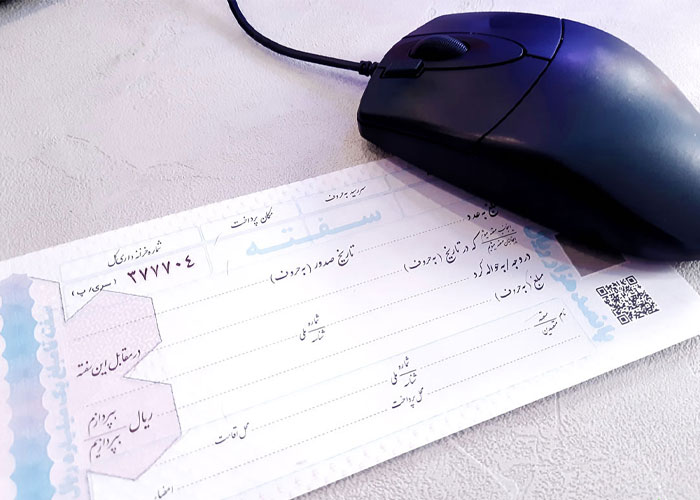

گیرنده سفته

در این قسمت صادرکننده مشخص میکند که سفته بانکی در حواله چه شخص یا شرکتی درج شده است. این قسمت باید با دقت و با ذکر نام دقیق گیرنده تکمیل میشود. این بخش ممکن است به درخواست گیرنده خالی بماند و نامی از آن برده نشود، در این صورت باید بسیار مراقب باشید.

مبلغ سفته

صادرکننده متعهد میشود که این مبلغ را به گیرنده میپردازد. البته باید توجه داشته باشید که مبلغ درج شده نمیتواند بیشتر از مبلغ اسمی سفته باشد. ثبت مبلغی بالاتر از سقف این سند میتواند باعث افزایش مالیات برای صادرکننده شود.

تاریخ سفته

تاریخ صدور عبارت است از تاریخ تحریر و امضای سفته که باید بر اساس روز و ماه و سال نوشته شود. تاریخ پرداخت تاریخی است که صادرکننده سفته باید مبلغ درج شده را به گیرنده پرداخت کند. در صورتی که متعهد در سررسید یا همان تاریخ پرداخت به تعهد خود عمل نکند، گیرنده سفته میتواند اقدام قانونی کند.

امضاء سفته

سفته در صورتی که بدون امضای صادر شود، ارزشی ندارد. بنابراین پس از صدور و تکمیل اطلاعات که شامل نام، کد ملی، محل پرداخت، محل سکونت، باید به امضای صادر کننده برسد. این امکان وجود دارد که امضای سفته بانکی به راحتی قابل انکار باشد و به همین دلیل برای امنیت بیشتر و وصول ۱۰۰ درصدی، پیشنهاد میشود سفته با اثر انگشت صادرکننده تضمین شود. در صورت عدم انجام موارد فوق و عدم رعایت صحیح نحوه نگارش سفته موارد ممکن است رخ دهند:

- اگر سفته دارای امضا یا مهر صادرکننده نباشد سند تجاری خواهد بود.

- در صورتی که محل پرداخت در سفته مشخص نشده باشد، محل صدور به عنوان محل پرداخت محسوب میشود.

- در صورتی که هنگام نوشتن سفته تاریخ پرداخت فراموش شود، تاریخ صدور همان تاریخ پرداخت در نظر گرفته میشود.

راههای وصول سفته

برای وصول سفته دو راه وجود دارند:

- از طریق اجرای اسناد رسمی: از آنجایی که سفته یک سند لازم الاجرا است، در صورتی که دارنده به وظایف قانونی خود عمل کرده باشد، میتواند از صادرکننده، ظهرنویس و ضامن، نسبت به اجرای اسناد رسمی واقع در اداره ثبت درخواست و تقاضای توقیف اموال بلامنازع کند.

- از طریق مراجع قضایی قوه قضائیه: دارنده سفته علیه یک یا همه مأمورین سند تجاری اقامه دعوی میکند و این در صورتی که منجر به محکومیت قطعی صادرکننده شود میتواند جلب محکوم را درخواست کند.

نکات مهم که دارنده سفته باید بداند

دارنده سفته باید در سررسید، سفته را مطالبه کند. در صورت پرداخت سفته، پرونده تمام میشود، اما در صورت عدم پرداخت سفته، دارنده سفته باید ظرف مدت ۱۰ روز از تاریخ سررسید، سفته را درخواست کند. دادخواست اعتراض رسمی به سفته ای است که در سررسید پرداخت نشده است و علیه صادرکننده سفته مطرح میشود. از آنجایی که این اعتراض باید رسماً به صادرکننده ابلاغ شود، دادخواست باید در برگه چاپی تهیه شده توسط وزارت دادگستری نوشته شود.

کلام آخر

سفته سندی است که در آن امضاکننده متعهد میشود مبلغ مندرج در این اوراق را در زمان معین یا هر زمانی که ذینفع آن را درخواست کند پرداخت نماید. برای گرفتن سفته از بانک خاصی مدارک لازم نیست و فقط با کارت ملی میتوانیم سفته درخواست کنیم. نحوه دریافت اسکناس از بانک به این صورت است که با حضور در یکی از شعب و باجههای بانک و داشتن کارت ملی میتوانستیم اسکناس دریافت کنیم.

سفته را میتوانید از دکه روزنامه فروشی، لوازم التحریر، کتاب فروشها و به ویژه شعب بانکی تهیه کنید. برای خرید سفته از بانک ملی نیاز به مدارک خاصی ندارید و کافی است کارت ملی خود را به همراه داشته باشید و پس از ثبت درخواست و امضای آن، سفته به شما تحویل داده میشود. توجه داشته باشید که فقط باید هزینه خرید سفته را پرداخت کنید. برای طرح هرگونه سوال در مورد سفته میتوانید از مشاوره حقوقی تلفنی استفاده کنید.

۱ دیدگاه

میثم

سلام، وقت بخیر.

بنده از بانک ملی سفته دربافت کردم، این سفته هارو کسی به غیر از خود بنده هم میتونه به عنوان صادر کننده سفته پر کنه و تحویل دریافت کننده بده؟